2026年1月20日

返済比率の目安は何%?アパートローン審査における銀行の評価基準と安全ラインを解説

一棟アパート投資において融資(アパートローン)を活用する際、金融機関が重視する指標のひとつに「返済比率(返済負担率)」があります。

返済比率とは、物件から得られる家賃収入に対して、ローンの返済額がどの程度の割合を占めるかを示すもので、物件の収益性と返済能力のバランスを測る基準として広く用いられています。

この返済比率が高すぎると、空室の発生や家賃下落が起きた際に返済が困難になりやすいと判断され、融資審査に通らなかったり、希望する融資額を得られなかったりする可能性があります。

一方で、返済比率を低く抑えすぎると借入額が制限され、投資効率が下がってしまうというジレンマもあるでしょう。

そこでこの記事では、アパートローンにおける返済比率の基本的な計算方法から、金融機関が設定する基準、家賃収入別のシミュレーション、そして適正な返済比率を維持するためのポイントまでを体系的に解説します。

これから一棟アパート投資を検討している方は、融資計画を立てるうえでの参考にしてみてください。

返済比率(返済負担率)とは?基本の計算式

返済比率の定義と計算方法

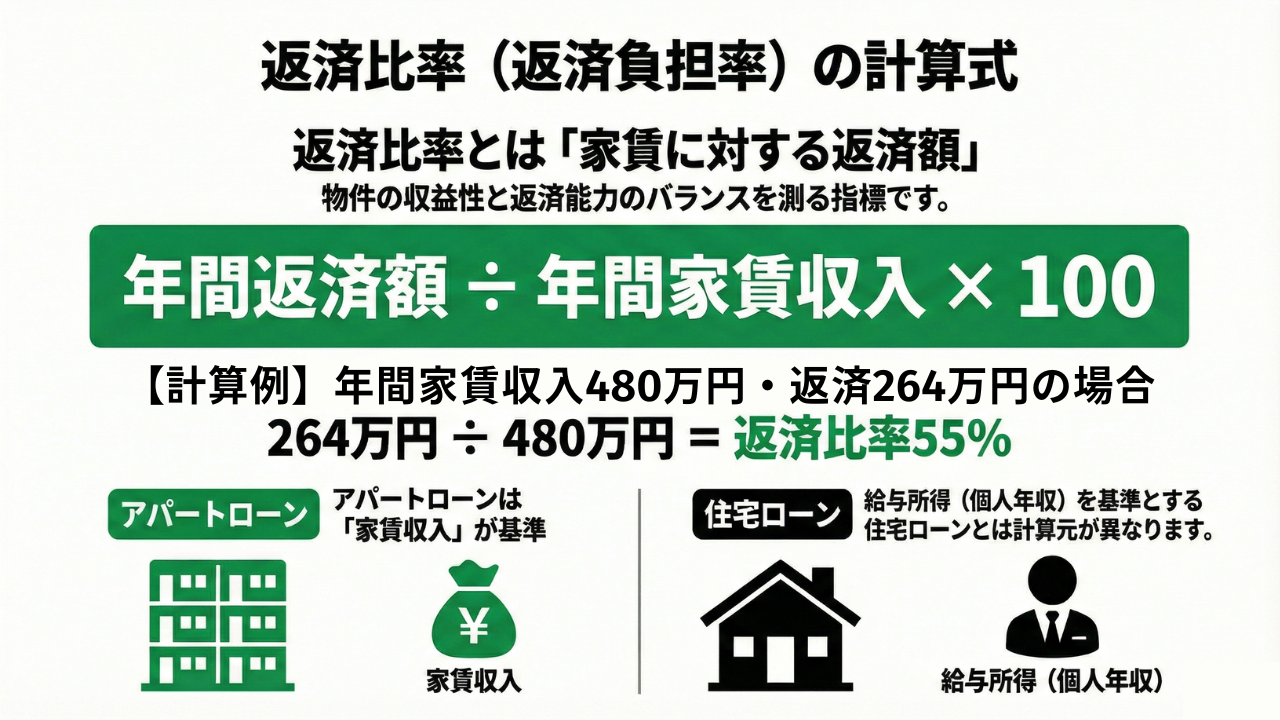

返済比率とは、年間のローン返済額が年間家賃収入に対してどの程度の割合を占めるかを示す指標です。

「返済負担率」とも呼ばれ、金融機関がアパートローンの融資審査において物件の収益性と返済能力を判断する際の重要な基準となっています。

基本的な計算式は以下の通りです。

返済比率(%)= 年間返済額 ÷ 年間家賃収入 × 100

たとえば、年間家賃収入が480万円(月々40万円)の物件を取得し、年間264万円(月々22万円)を返済する場合、返済比率は55%となります。

この数値が低いほど返済に余裕があると判断され、逆に高いほど収益に対する返済負担が重いと評価されます。

なお、返済比率を計算する際の「年間家賃収入」は、満室時の想定家賃収入とするのが一般的です。

ただし、金融機関によっては空室率を一定割合(5〜10%程度)見込んだうえで計算するケースもあるため、事前に確認しておくとよいでしょう。

住宅ローンとの違い

返済比率という指標は住宅ローンにも用いられますが、アパートローンとは計算の基準が異なる点に注意が必要です。

住宅ローンは借入者本人の居住用物件を取得するためのローンであり、返済比率は借入者の給与所得などの個人年収を基準に算出します。(計算式:年間返済額÷個人年収×100)

一方のアパートローンは投資用の収益物件を取得するためのローンであり、返済比率は物件から得られる家賃収入を基準に算出します。

これは、アパートローンの返済原資が借入者の給与所得ではなく、物件の家賃収入であることを前提としているためです。

このように、アパートローンでは物件自体の収益力が返済能力の判断基準となるため、たとえ借入者の個人年収が高くても、物件の収益性が低ければ融資が難しくなるケースがあります。

逆に、収益性の高い物件であれば、より有利な条件で融資を受けられる可能性もあるでしょう。

返済比率の安全ラインはどこか?

アパートローンにおける一般的な目安

アパートローンにおける返済比率の安全ラインは、一般的に50%前後とされています。

この水準であれば、空室の発生や家賃下落といったリスクが生じた場合でも、ある程度の余裕を持って返済を継続できると考えられるためです。

たとえば、年間家賃収入が600万円の物件で返済比率を55%に設定した場合、年間返済額は330万円となります。

この場合、差額の270万円が経費およびオーナーの手元に残るキャッシュフローに充てられる計算です。

また返済比率を50%以下にできれば手元に残る資金にも余裕が生まれやすくなるため、多くの金融機関で融資が通りやすい水準と考えてよいでしょう。

なお、住宅ローンの場合は返済比率30〜40%程度が目安とされますが、これは個人の給与所得を基準としているためです。

アパートローンは物件の家賃収入を基準とするため、住宅ローンより高めの返済比率でも許容される傾向にあります。

返済比率が高くなる場合のリスクと対応

返済比率が60%を超えてくると、金融機関の審査が厳しくなる傾向があります。

返済比率が高いほど、空室や家賃下落が発生した際にキャッシュフローが悪化しやすくなるためです。

具体的には、以下のようなリスクが考えられます。

- 空室が発生した場合、家賃収入が減少し返済が困難になる

- 家賃相場が下落した場合、想定していた収益を確保できなくなる

- 突発的な修繕費用が発生した際に対応する資金的余裕がなくなる

返済比率が高くなりそうな場合、金融機関は融資額を引き下げることで返済比率を適正な水準に調整しようとします。

その結果、希望する融資額を得られず、自己資金を多く用意する必要が生じるケースも珍しくありません。

もし返済比率が高めになる物件を検討する場合は、頭金を増やして借入額を抑える、収益性の高い物件を選び直す、あるいはノンバンク系の金融機関を検討するといった対応が考えられるでしょう。

金利上昇を見据えたストレステストの重要性

2024年3月に日本銀行がマイナス金利政策を解除して以降、国内では段階的な利上げが続いています。

2025年12月には政策金利が0.75%となり、これは約30年ぶりの高い水準です。

今後も経済・物価の動向次第ではさらなる利上げの可能性が示唆されており、変動金利でアパートローンを組む場合は金利上昇リスクへの備えが欠かせません。

金利が上昇すると、当然ながら返済額も増加し、返済比率は上昇します。

たとえば、年間家賃収入600万円の物件で借入額5,000万円・返済期間25年・金利2%の場合、年間返済額は約254万円、返済比率は約42%です。

これが金利3%になると年間返済額は約284万円で返済比率は約47%、金利4%になると年間返済額は約317万円で返済比率は約53%まで上昇します。

このように、現時点では安全な返済比率であっても、金利上昇によって急激に負担が重くなる可能性があります。

そのため、融資を検討する際には金利が1〜2%上昇した場合を想定し、その状況でも返済を継続できるかシミュレーションしておくことが重要です。

金利上昇後の返済比率が60%以内に収まるかどうかをひとつの目安としてシミュレーションを繰り返し、余裕を持った融資計画を立てられるようにしましょう。

金融機関別の返済比率に対する評価方法

都市銀行・地方銀行の傾向

都市銀行や地方銀行は、返済比率に対して比較的厳格な基準を設けている傾向があります。

多くの銀行では返済比率50~60%以内を融資の目安としており、これを超える案件については融資額の引き下げや追加の自己資金を求められることが一般的です。

特に都市銀行は審査基準が厳しく、物件の収益性だけでなく立地や築年数、将来的な資産価値なども含めて総合的に判断します。

返済比率が50%以下に収まるような収益性の高い物件であれば、比較的低い金利での融資を期待できるでしょう。

地方銀行については、地域や取引関係によって柔軟な対応が期待できる場合もあります。

営業エリア内の物件であれば、地域の賃貸需要や将来性を踏まえた評価を行い、返済比率の上限を多少調整するケースもあるでしょう。

信用金庫・ノンバンクの傾向

信用金庫は、借入者との取引関係や地域への貢献度を重視する点が特徴です。

長年の取引実績がある場合は、返済比率が多少高めでも柔軟に対応してもらえる可能性があります。

ただし、営業エリアが限定されているため、物件の所在地がエリア外の場合は融資を受けられないこともあるでしょう。

ノンバンク系の金融機関は、銀行と比較して審査基準が柔軟であり、返済比率60~70%程度でも融資が可能な場合があります。

ただし、金利は銀行より高めに設定される傾向があるため、金利負担を含めた総合的なキャッシュフローを慎重にシミュレーションすることが欠かせません。

このように金融機関によって評価方法が異なるため、複数の機関に相談して条件を比較することが、より有利な融資を引き出すポイントとなります。

【年収別】返済比率のシミュレーション

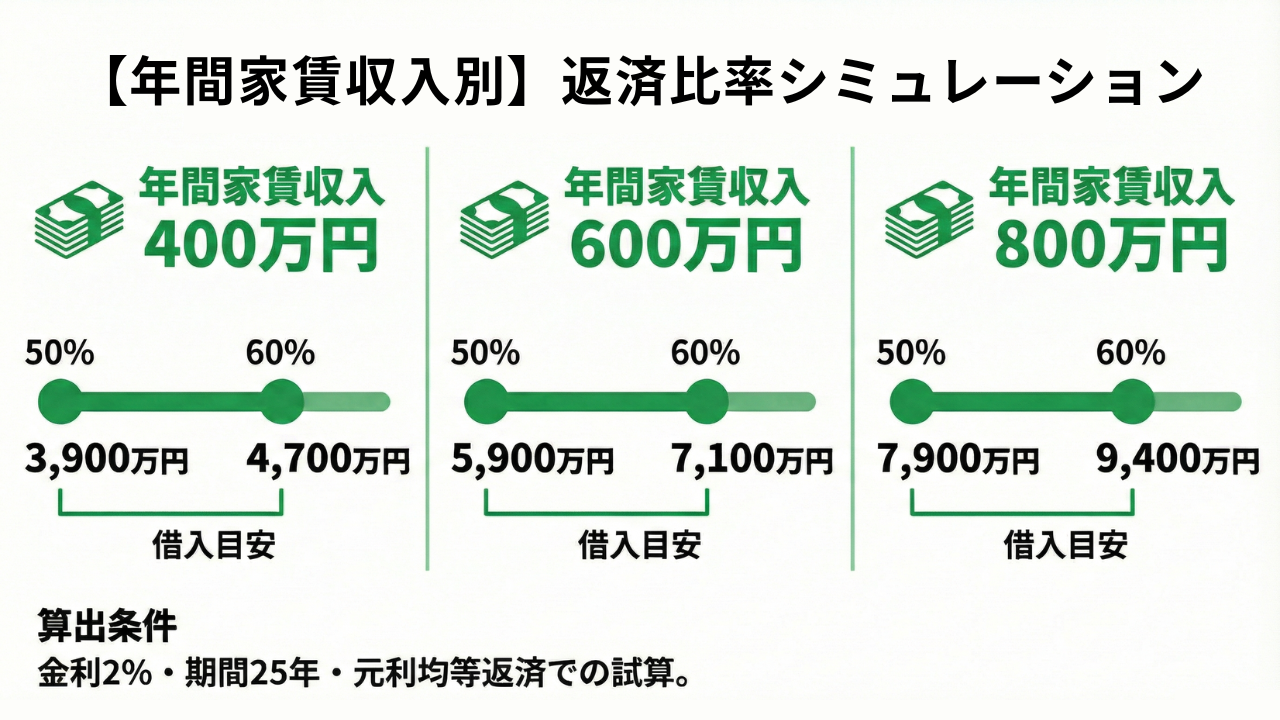

ここでは、年間家賃収入400万円・600万円・800万円の3パターンについて、返済比率ごとの年間返済可能額と借入可能額の目安を紹介します。

なお、以下の試算は金利2%・返済期間25年・元利均等返済を前提としていますが、実際の融資条件は金融機関や物件の評価によって異なる点に留意してください。

年間家賃収入400万円の場合

年間家賃収入400万円(月々約33万円)の物件の場合、返済比率50%であれば年間返済額は200万円(月々約16.7万円)となり、この条件での借入可能額は約3,900万円が目安です。

返済比率を55%まで引き上げると年間返済額が220万円となり、借入可能額は約4,300万円まで伸びます。

さらに返済比率60%の場合は年間返済額240万円、借入可能額は約4,700万円となる計算です。

年間家賃収入400万円の物件としては、地方都市や郊外エリアの一棟アパートが想定されます。

仮に物件価格5,000万〜6,000万円程度を検討する場合、返済比率を55%程度に抑えるには頭金として1,000万円前後の自己資金が必要になるでしょう。

年間家賃収入600万円の場合

年間家賃収入600万円(月々50万円)の物件の場合、返済比率50%で年間返済額は300万円(月々25万円)となり、借入可能額は約5,900万円が目安です。

返済比率55%であれば年間返済額は330万円、借入可能額は約6,500万円まで増加します。

返済比率60%の場合は年間返済額360万円、借入可能額は約7,100万円という計算です。

年間家賃収入600万円の物件としては、地方主要都市の駅近物件や都市近郊のファミリー向けアパートなどが想定されます。

物件価格8,000万〜9,000万円程度であれば、返済比率を55〜60%の範囲内に収めながら融資を組むことが可能となるでしょう。

年間家賃収入800万円の場合

年間家賃収入800万円(月々約67万円)の物件の場合、返済比率50%で年間返済額は400万円(月々約33万円)、借入可能額は約7,900万円が目安となります。

返済比率55%であれば年間返済額440万円で借入可能額は約8,700万円、返済比率60%であれば年間返済額480万円で借入可能額は約9,400万円です。

年間家賃収入800万円の物件としては、都市部の好立地物件や戸数の多い一棟アパートが該当します。

物件価格1億円前後であれば、返済比率を55%程度に設定することである程度のキャッシュフローを確保しながら投資を行えるでしょう。

ただし、借入額が大きくなるほど金利上昇時の影響も大きくなります。

前述のストレステストを行い、金利が上昇しても返済比率が60%以内に収まるかどうかを確認したうえで、無理のない融資計画を立てることが大切です。

返済比率を適正に保つためのポイント

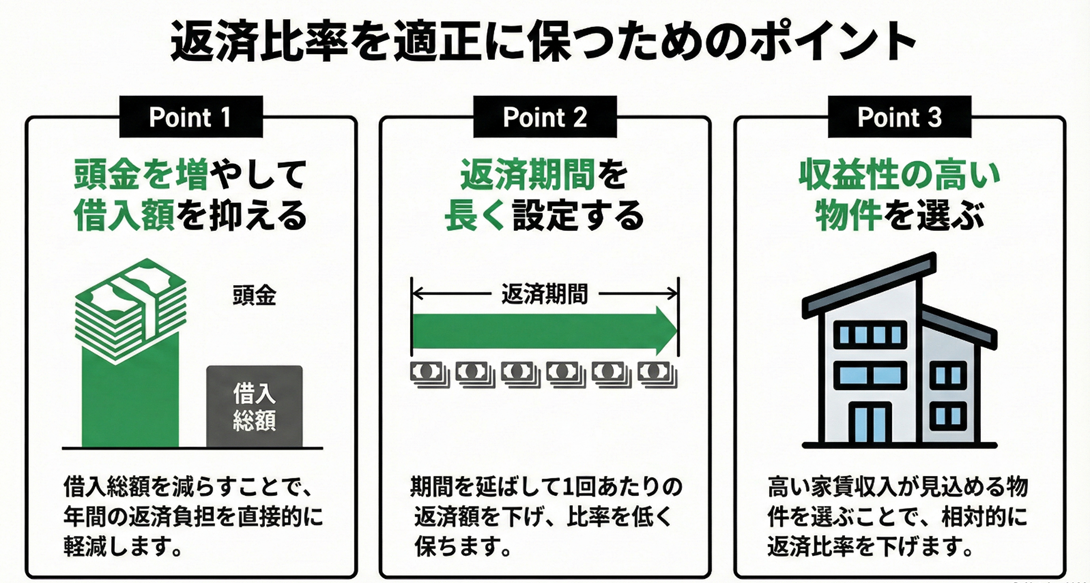

頭金を増やして借入額を抑える

返済比率を適正な水準に保つための最もシンプルな方法は、頭金を多く用意して借入額を抑えることです。

借入額が少なければ年間返済額も減少するため、同じ家賃収入でも返済比率を低く抑えられます。

たとえば、年間家賃収入600万円・物件価格8,000万円の物件を取得するケースを考えてみましょう。

頭金10%(800万円)で借入額7,200万円とすると、金利2%・返済期間25年で年間返済額は約366万円、返済比率は約61%です。

一方、頭金20%(1,600万円)で借入額6,400万円とすれば、年間返済額は約325万円となり、返済比率は約54%まで低下します。

このように、頭金の割合を増やすことで返済比率を適正な範囲に収めやすくなります。

また頭金を多く用意することは金融機関からの信頼度向上にもつながり、金利面での優遇を受けられる可能性もあるでしょう。

返済期間と金利タイプの選び方

返済期間の設定も、返済比率に大きく影響する要素です。

返済期間を長く設定すれば年間の返済額は減少し、返済比率を抑えることができます。

たとえば借入額6,000万円・金利2%の場合、返済期間20年であれば年間返済額は約364万円ですが、返済期間30年であれば年間返済額は約266万円まで減少します。

年間家賃収入600万円の物件であれば、返済比率は61%から44%に低下する計算です。

ただし、返済期間が長くなるほど総支払利息は増加するため、トータルコストとのバランスを考慮する必要があります。

また物件の築年数によっては長期の返済期間が認められないケースもあるため、金融機関に確認しておくことが大切です。

金利タイプについては、変動金利は当初の返済額を抑えやすい反面、金利上昇時には返済比率が上昇するリスクがあります。

また固定金利は返済額が変わらないため計画を立てやすいものの、変動金利より高めの金利設定となるのが一般的です。

現在の金利上昇局面においては、将来的に返済比率が上昇するリスクも考慮したうえで金利タイプを選択することが重要といえるでしょう。

物件の収益性を見極める

アパートローンの返済比率は物件の家賃収入を基準に算出されるため、物件の収益性は返済比率に直接影響する要素です。

収益性の高い物件を選ぶことで、同じ借入額でも返済比率を低く抑えることが可能になるでしょう。

物件の収益性を判断する際には、以下のような点を確認することが大切です。

- 周辺の賃貸需要は安定しているか

- 現在の家賃設定は相場と比較して適正か

- 空室率はどの程度か、将来的に上昇するリスクはないか

- 築年数や設備の状態から、近い将来に大規模修繕が必要になる可能性はないか

表面利回り(年間家賃収入÷物件価格)だけでなく、管理費や修繕費、固定資産税などの経費を差し引いた実質利回りも確認することで、より現実的な収益性を把握できます。

収益性の高い物件を選ぶことは、返済比率を適正に保つだけでなく、長期的に安定したキャッシュフローを確保するためにも重要なポイントです。

まとめ

- 返済比率は年間返済額÷年間家賃収入で算出され、アパートローン審査における重要な指標となる

- 一般的な安全ラインは50〜60%程度とされ、これを超えると融資額が制限される可能性が高まる

- 金利上昇リスクも考慮し、余裕を持った返済比率を維持することが安定した賃貸経営につながる

返済比率は融資審査の可否だけでなく、投資後のキャッシュフローにも大きく影響する重要な指標です。

特に2024年以降の金利上昇局面においては、現時点での返済比率だけでなく、将来の金利上昇を見据えたストレステストを行い、余裕を持った融資計画を立てることが求められます。

自身が検討している物件の家賃収入と返済額のバランスを客観的に把握し、長期的に安定した返済が可能な計画を立てることが、一棟アパート投資を成功に導く鍵となるでしょう。

TSONでは、一棟アパート投資を検討されている会員の方に向けて無料相談を受け付けております。

返済比率の考え方や融資戦略についてのご相談など、ぜひ会員登録のうえお気軽にお問い合わせください。

【関連記事】

会員限定情報

今だけのチャンスをお見逃しなく!

収支シミュレーションシート

関連記事

-

借地借家法・賃借権の仕組みとよくあるトラブル事例3選2024-03-24資産形成のための手段として、不労所得を得られる不動産投資はとても賢い選択です。し......

借地借家法・賃借権の仕組みとよくあるトラブル事例3選2024-03-24資産形成のための手段として、不労所得を得られる不動産投資はとても賢い選択です。し...... -

投資物件の売却価格はどう決まる?適正価格を見極めるための4つの評価方法2024-08-30投資用物件を売却する際、適正な価格設定で悩む方も多いのではないでしょうか。価格設......

投資物件の売却価格はどう決まる?適正価格を見極めるための4つの評価方法2024-08-30投資用物件を売却する際、適正な価格設定で悩む方も多いのではないでしょうか。価格設...... -

【最新】鮮度最高!土地先行物件の4つの魅力を解説2025-05-17土地先行物件の概要 不動産投資において「土地先行物件」は特有の魅力を持つ投資手法......

【最新】鮮度最高!土地先行物件の4つの魅力を解説2025-05-17土地先行物件の概要 不動産投資において「土地先行物件」は特有の魅力を持つ投資手法...... -

自己資金2,000万〜3,000万円で購入できる一棟アパートとは?属性別モデルケースを解説2026-01-20一棟アパート投資を検討するにあたり「希望の物件を購入するにはいくらぐらいの自己資......

自己資金2,000万〜3,000万円で購入できる一棟アパートとは?属性別モデルケースを解説2026-01-20一棟アパート投資を検討するにあたり「希望の物件を購入するにはいくらぐらいの自己資...... -

年収1,000万円では足りない?1〜2億円の一棟アパート投資に必要な『本当の属性』2026-01-121〜2億円規模の一棟アパート投資を検討し始める段階で、多くの方が最初にぶつかるの......

年収1,000万円では足りない?1〜2億円の一棟アパート投資に必要な『本当の属性』2026-01-121〜2億円規模の一棟アパート投資を検討し始める段階で、多くの方が最初にぶつかるの...... -

宅建士と宅地建物取引業者の違いは?資格取得の3つのメリットも紹介2025-04-07宅建士は重要事項説明などを担う資格者、宅地建物取引業者は免許を持つ事業者です。2......

宅建士と宅地建物取引業者の違いは?資格取得の3つのメリットも紹介2025-04-07宅建士は重要事項説明などを担う資格者、宅地建物取引業者は免許を持つ事業者です。2......