アパートローンの基礎知識|金利相場・融資可能額・審査に通りやすい属性を解説

一棟アパート投資を始めるにあたり、多くの方が利用を検討するのがアパートローンです。

数千万円から数億円規模の資金が必要となる一棟アパート投資において、自己資金だけで物件を取得できるケースは限られています。

そのため、金融機関からの融資をいかに活用するかが、投資の成否を左右する重要な要素となります。

なお、アパートローンは住宅ローンとは異なる仕組みで審査が行われるため、事前に基礎知識を身につけておくことが欠かせません。

金利の種類や相場、融資可能額の算定方法、審査で重視される項目などを理解しておけば、自分が融資を受けられる可能性があるのか、どの程度の融資額を見込めるのかを判断しやすくなります。

この記事では、アパートローンの基本的な仕組みから金利相場、融資可能額の考え方、審査に通りやすい属性と注意すべき属性まで、一棟アパート投資を検討している方に向けて体系的に解説します。

これからアパートローンの利用を検討している方は、ぜひ参考にしてください。

アパートローンとは?住宅ローンとの違い

アパートローンの定義と主な用途

アパートローンとは、賃貸用の収益物件を取得・建築するために利用する事業用ローンのことです。

一棟アパートや一棟マンションの購入・建築資金のほか、増改築や大規模修繕、既存ローンの借り換えなど、賃貸事業に関わる幅広い用途に活用することが可能です。

国土交通省が実施している「民間住宅ローンの実態に関する調査」(令和6年度)によると、令和5年度のアパートローン新規貸出額は3兆4,537億円に達しており、令和2年度の2兆2,160億円から約1.5倍に増加しています。

業態別では地方銀行が最も多く1兆281億円、次いで信用金庫が8,743億円、都市銀行・信託銀行等が6,020億円となっており、地域に根差した金融機関が積極的に融資を行っている状況がうかがえるでしょう。

このように、アパートローンは一棟収益物件への投資において欠かせない資金調達手段として、多くの投資家に利用されています。

参照:民間住宅ローンの実態に関する調査/国土交通省(https://www.mlit.go.jp/jutakukentiku/house/content/001880199.pdf)

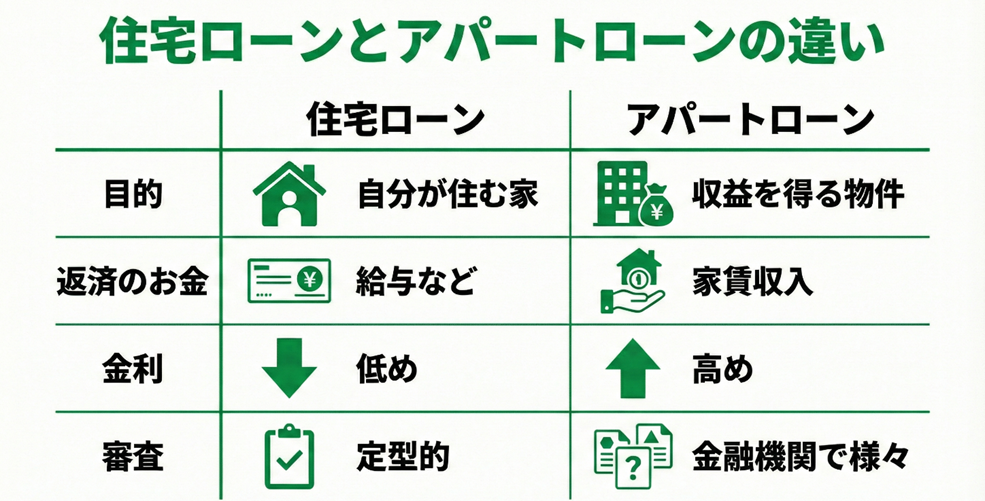

住宅ローンとアパートローンの主な違い

住宅ローンとアパートローンは、どちらも不動産取得のためのローンですが、その性質は大きく異なります。

資金使途

住宅ローンは借入者本人の居住物件を取得する際に利用するローンであるのに対し、アパートローンは賃貸事業を目的とした収益物件を取得する際に利用するローンです。

たとえ住宅を建てる場合であっても、自己居住用でなければ住宅ローンを利用することはできません。

返済原資の考え方

住宅ローンの場合は借入者の給与所得が主な返済原資として想定されていますが、アパートローンの場合は取得した物件から得られる家賃収入が返済原資の中心になります。

そのため融資審査においては、事業計画の妥当性がより重視されるようになります。

金利水準

住宅ローンは国民の住宅取得を支援するという政策的な側面があり、比較的低金利で借り入れることが可能です。

一方のアパートローンは事業用融資として位置づけられているため、一般的に住宅ローンよりも高い金利が設定される傾向にあります。

審査基準

住宅ローンが比較的パッケージ化された商品であるのに対し、アパートローンは金融機関ごとに審査基準や融資条件が大きく異なります。

そのため同じ物件・同じ借入者であっても、金融機関によって融資の可否や条件が変わることは珍しくありません。

アパートローンの金利相場と金利タイプ

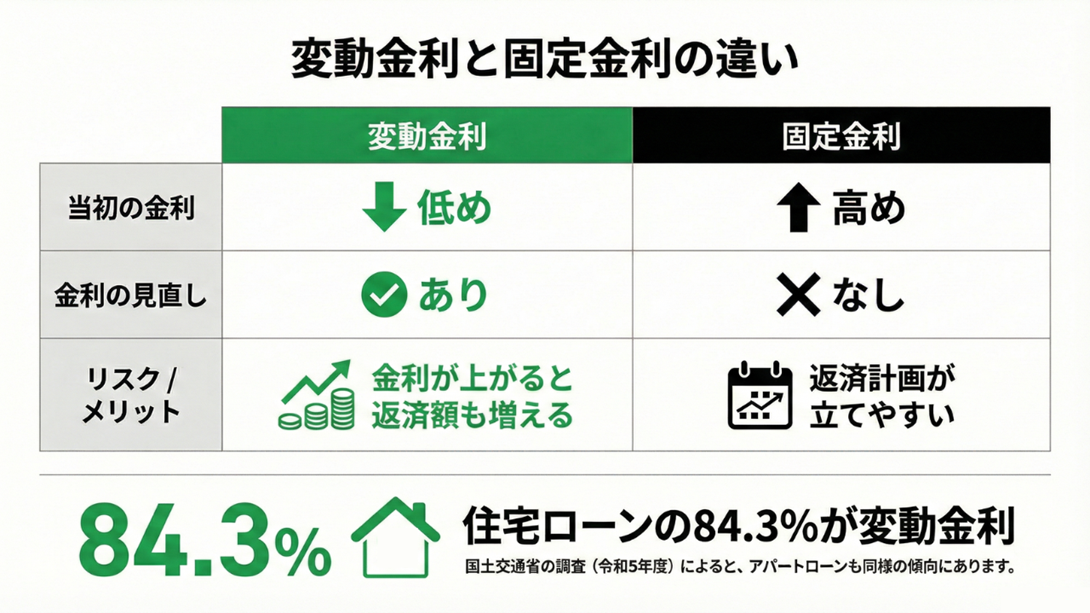

変動金利と固定金利の仕組み

アパートローンの金利タイプは、大きく分けて「変動金利型」と「固定金利型」の2種類があります。

変動金利型は、一定期間ごとに金利が見直されるタイプです。

多くの金融機関では半年に一度、短期プライムレート(金融機関が優良企業に対して短期で貸し出す際の最優遇金利)を基準に金利が見直されます。

固定金利型と比較して当初の金利が低めに設定される傾向がありますが、将来的に金利が上昇した場合は返済額が増加するリスクがあります。

一方の固定金利型は、借入時に決定した金利が一定期間または全期間にわたって固定されるタイプです。

金利が変わらないため返済計画を立てやすいというメリットがある一方、変動金利型と比較すると金利水準は高めに設定されやすい傾向があります。

国土交通省の調査によると、住宅ローン全体では変動金利型を選択する割合が84.3%(令和5年度)と圧倒的多数を占めています。

アパートローンについても同様の傾向があり、借入を行う方の多くが変動金利を選択している状況です。

金融機関別の金利相場(店頭金利と適用金利)

アパートローンの金利を理解するうえで重要なのが、「店頭金利(基準金利)」と「適用金利」の違いです。

店頭金利とは、金融機関が公表している表向きの金利であり、いわば定価のようなものといえます。

一方の適用金利とは、借入者の属性や取引状況、物件の評価などを踏まえて実際に適用される金利のことです。

現在のアパートローン金利の目安として、店頭金利はおよそ4〜5%程度が相場です。

これに対して、実際に適用される金利はおよそ1.5〜2.5%程度となるケースが多く見られます。

なお、金利相場は金融機関の種類によっても異なります。

たとえば都市銀行は審査が厳しい反面、金利は低めに設定されやすいというのが一般的な傾向です。

地方銀行や信用金庫も比較的低い金利水準となっており、地域や借入者との取引関係によって柔軟な対応が期待できます。

またノンバンク系の金融機関は審査基準が比較的緩やかな一方、金利は高めに設定されやすい傾向にあります。

2026年以降の金利動向と注意点

2024年3月、日本銀行はマイナス金利政策を解除し、政策金利の引き上げに転じました。

その後も段階的な利上げが実施され、2025年12月の金融政策決定会合では政策金利が0.75%に引き上げられています。

これは1995年以来、約30年ぶりの高い水準です。

日本銀行は、経済・物価の見通しが実現していく場合には、引き続き政策金利を引き上げる方針を示しています。

こうした金融政策の転換により、アパートローンの金利も上昇傾向にあるといえます。

そのため2026年以降にアパートローンの利用を検討する際には、以下の点に注意が必要です。

- 変動金利を選択した場合、将来的な金利上昇により返済額が増加する可能性がある

- 固定金利は金利上昇局面では安心感があるものの、現時点ですでに変動金利より高い水準となっている

- 金利上昇は借入可能額にも影響を与えるため、余裕を持った資金計画が求められる

今後はこうした金利環境の変化を踏まえ、自身の投資計画やリスク許容度に応じた金利タイプの選択を行うことがより重要になるでしょう。

融資可能額の算定方法

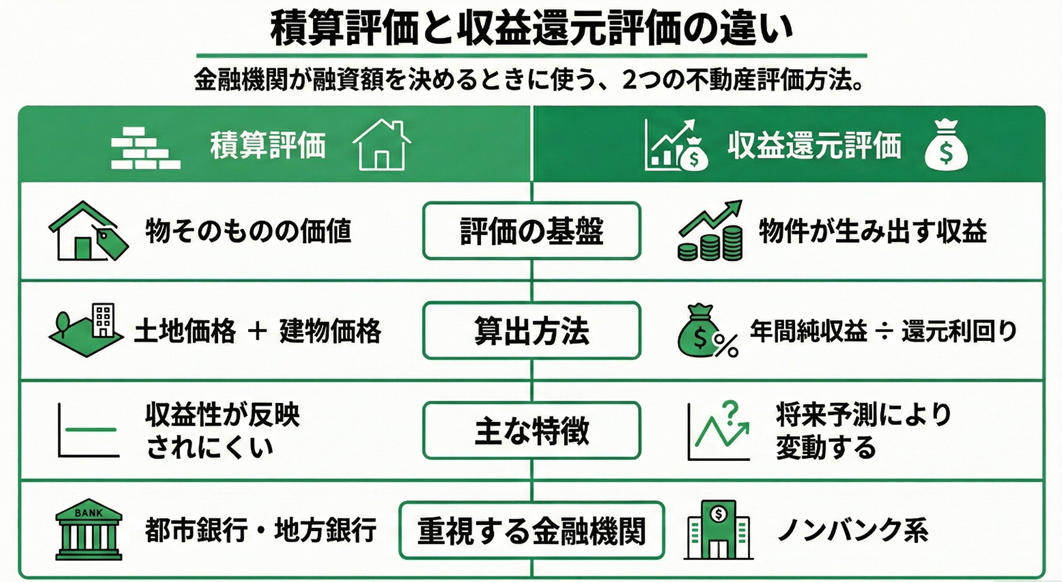

積算評価と収益還元評価

アパートローンの融資可能額を算定する際、金融機関は主に2つの評価方法を用いて物件の担保価値を判断します。

ひとつは土地と建物の価格をそれぞれ算出したうえで、双方を合計して物件の評価額を求める「積算評価(原価法)」という評価方法です。

土地については路線価や公示地価などの公的指標を基準に算出し、また建物については再調達価格(同じ建物を新たに建築した場合の費用)から築年数に応じた減価を差し引いて算出します。

積算評価は物件の実態に即した評価を行いやすい一方、収益性が反映されにくいという特徴があります。

もうひとつは、物件が将来生み出す収益(家賃収入など)をもとに不動産の価値を算出する「収益還元評価」という評価方法です。

年間の純収益を還元利回り(期待利回り)で割り戻すことで、収益を生み出す資産としての価値を評価します。

収益還元評価は投資用不動産の評価に適していますが、将来の収益予測に基づくため、想定する利回りや空室率によって評価額が大きく変動するという側面があります。

どちらの評価方法を重視するかは金融機関によって異なり、たとえば都市銀行や地方銀行では積算評価を重視する傾向がある一方、ノンバンク系では収益還元評価を重視するケースも珍しくありません。

融資を申し込む際には、金融機関がどのような評価基準を用いているのかを事前に確認しておくことが大切です。

返済比率(返済負担率)の考え方

融資可能額を判断するうえで重要となるもうひとつの指標が「返済比率(返済負担率)」です。

返済比率とは、年間の返済額が年収に対してどの程度の割合を占めるかを示す指標であり、借入者の返済能力を測る基準として用いられます。

アパートローンの場合、返済比率の計算には2つの考え方があります。

ひとつは、借入者の給与所得など本業の収入に対する返済比率を見る方法です。

もうひとつは、取得する物件から得られる想定家賃収入に対する返済比率を見る方法です。

多くの金融機関では、これら両方の観点から返済能力を総合的に判断しています。

たとえば、年収1,000万円の会社員が年間返済額300万円のアパートローンを組む場合、給与所得に対する返済比率は30%となります。

一方、取得する物件の年間想定家賃収入が500万円であれば、家賃収入に対する返済比率は60%となります。

金融機関はこれらの数値を踏まえ、万が一空室が発生した場合でも返済を継続できるかどうかを慎重に審査します。

融資可能額に影響する主な要素

融資可能額は、物件の担保評価と借入者の返済能力だけで決まるわけではありません。

以下のようなさまざまな要素が複合的に影響し、最終的な融資額が決定される仕組みです。

- 物件の所在地(都市部か地方か、人口動態はどうか)

- 物件の築年数と残存耐用年数

- 借入者の年収および資産状況

- 借入者の年齢(完済時年齢が重視される)

- 他の借入状況(既存ローンの有無と残高)

- 自己資金の割合(頭金をどの程度用意できるか)

- 賃貸経営の実績(過去にアパート経営の経験があるか)

近年の傾向として、金融機関は以前よりも頭金を求めるようになっています。

かつては建物代金の全額をローンで賄う「フルローン」が組めるケースもありましたが、現在では物件価格の10〜20%程度の自己資金を求められることが一般的になりつつあります。

また融資可能額は金融機関によって大きく異なり、ある金融機関では融資が難しいと判断された案件でも、別の金融機関では融資が可能となるケースは珍しくありません。

複数の金融機関に相談して条件を比較・検討することが、より有利な融資を引き出すポイントといえるでしょう。

アパートローン審査で重視される項目

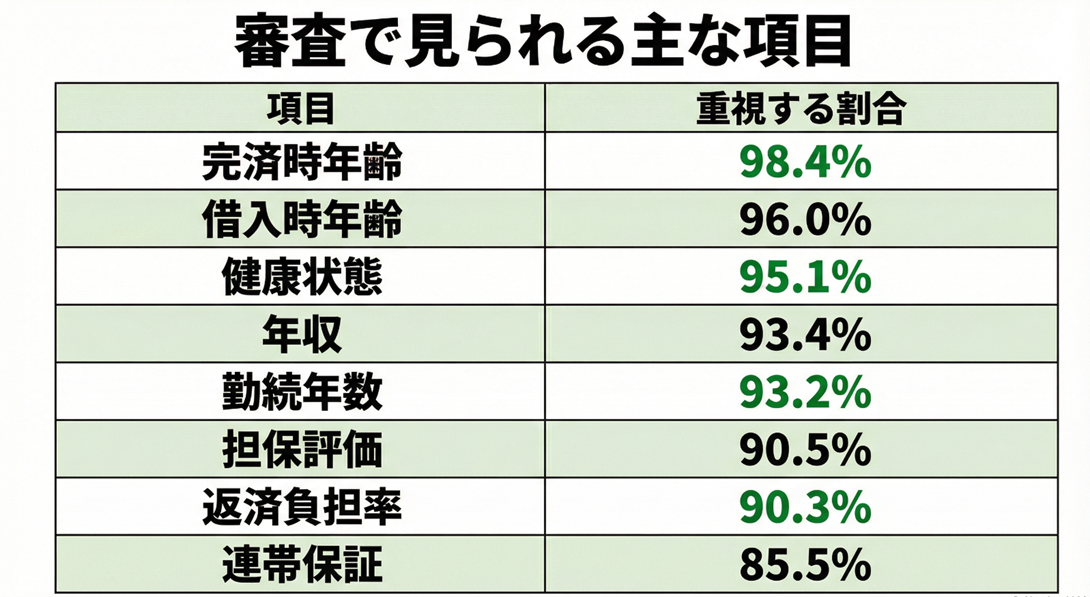

審査で見られる主な項目

アパートローンの審査では、借入者の返済能力と物件の担保価値の両面から総合的な判断が行われます。

国土交通省の「令和6年度 民間住宅ローンの実態に関する調査」によると、金融機関が融資審査において重視している上位の項目は以下のとおりです。

これらの項目は住宅ローン全般を対象とした調査結果ですが、アパートローンにおいても同様の項目が重視される傾向にあります。

特に注目すべきは、「完済時年齢」が最も高い割合で審査項目とされている点です。

多くの金融機関では完済時年齢の上限を80歳未満としており、借入時の年齢と返済期間の組み合わせによっては、希望どおりの融資期間が設定できないケースもあります。

またアパートローン特有の審査項目として、物件の収益性や事業計画の妥当性も重要な判断材料となります。

想定家賃収入は適正か、空室リスクをどの程度見込んでいるか、修繕計画は現実的かといった事業としての健全性も審査の対象です。

融資を受けやすい属性の特徴

アパートローンの審査において有利に働く属性には、いくつかの共通した特徴があります。

まず、安定した収入があることが重要です。

上場企業や公務員、士業(医師・弁護士・公認会計士など)といった職業は、収入の安定性が高いと評価されやすい傾向にあります。

勤続年数についても、同一企業での勤続が長いほど収入の継続性が認められ、審査上プラスに働きます。

年収については金融機関によって基準が異なるものの、一般的には年収500万円以上、できれば700万円以上あると融資を受けやすくなるといえるでしょう。

また自己資金を十分に用意できることも重要な要素です。

物件価格の20〜30%程度の自己資金があれば、金融機関からの信頼度が高まり、金利面でも優遇を受けられる可能性があります。

さらに、すでに賃貸経営の実績がある場合は大きなアドバンテージとなります。

過去の経営実績から収支管理能力や空室対策のノウハウを確認できれば、金融機関としても融資リスクを低く見積もることができるためです。

融資審査で不利になりやすい属性

一方で、融資審査において不利に働きやすい属性もあります。

必ずしも融資が不可能というわけではありませんが、審査が厳しくなったり、金利が高めに設定されたりする可能性があるという点は理解しておく必要があるでしょう。

たとえば、収入の変動が大きく、将来の安定性を評価しにくい自営業者やフリーランス、会社経営者などは審査が厳しくなりやすい傾向にあります。

とくに自営業者の場合は、確定申告書や決算書の複数年分が求められ、単年ではなく平均的な収入で判断されることが一般的です。

また、節税対策として所得を低く申告している場合、審査上は不利に働くことがあります。

雇用形態についても、派遣社員や契約社員は正社員と比較して審査が厳しくなる傾向があります。

国土交通省の調査によると、派遣社員を融資対象外としている金融機関は368機関、契約社員を対象外としている金融機関は312機関に上ります。

その他、以下のような状況も審査に影響を与える可能性があります。

- 他の借入(カードローン、自動車ローンなど)の残高が多い

- 過去にローンやクレジットカードの延滞履歴がある

- 転職直後で勤続年数が短い

- 健康状態に問題があり団体信用生命保険に加入できない

これらの属性に該当する場合でも、自己資金を多く用意する、収益性の高い物件を選ぶ、事業計画を綿密に作成するといった対策により、融資を受けられる可能性は十分にあります。

自身の状況を客観的に把握したうえで、適切な金融機関を選ぶことが重要です。

アパートローンを利用する際の注意点

頭金と自己資金の準備

アパートローンを利用する際は、十分な自己資金を準備しておくことが非常に重要です。

とくに近年は金融機関の融資姿勢が慎重になっており、物件価格の10〜20%程度の頭金を求められるケースが一般的となりつつあります。

なお自己資金を準備するうえでは、頭金だけではなく物件取得時に必要となる以下のような諸費用を含めて計画することが大切です。

- 不動産取得税

- 登録免許税

- 司法書士報酬

- 仲介手数料(仲介物件の場合)

- 融資事務手数料・保証料

- 火災保険料・地震保険料

これらの諸費用は、物件価格の5〜8%程度が目安となります。

たとえば1億円の物件を取得する場合、頭金として1,000〜2,000万円、諸費用として500〜800万円程度、合計で1,500〜2,800万円程度の自己資金が必要になる計算です。

また物件取得後の運転資金も考慮しておく必要があります。

入居者の入れ替わりによる空室期間や、突発的な修繕費用に備えるため、少なくとも数か月分の返済額に相当する予備資金を確保しておくことが望ましいでしょう。

金利上昇リスクへの備え

先述のとおり、日本銀行は2024年3月にマイナス金利政策を解除し、その後も段階的な利上げを続けています。

2025年12月時点で政策金利は0.75%となっており、今後も経済・物価の動向次第ではさらなる利上げの可能性も示唆されている状況です。

変動金利でアパートローンを組んでいる場合、金利上昇は返済額の増加に直結します。

仮に借入額1億円、返済期間30年、金利2%で借り入れた場合、月々の返済額は約37万円です。

これが金利3%になると月々約42万円、金利4%になると月々約48万円まで増加します。

年間にすると60万円から130万円以上の負担増となり、キャッシュフローに与える影響は少なくないといえるでしょう。

金利上昇リスクに備えるためには、以下のような対策が考えられます。

- 返済比率に余裕を持った資金計画を立てる

- 金利上昇を想定したストレステスト(金利が○%上昇した場合のシミュレーション)を行う

- 繰り上げ返済用の資金を積み立てておく

- 固定金利型への借り換えを選択肢として検討しておく

- 物件の収益力向上(家賃の適正化、空室対策など)に継続的に取り組む

金利が低い時期に借り入れた場合でも、将来の金利上昇局面を想定した計画を立てておくことが、安定した賃貸経営を続けるための鍵となります。

複数の金融機関への相談

アパートローンは、金融機関によって審査基準・金利・融資条件が大きく異なります。

そのためひとつの金融機関だけで判断せず、複数の金融機関に相談しながら以下の点を比較検討するとよいでしょう。

- 適用金利(変動・固定それぞれ)

- 融資可能額と融資比率

- 返済期間

- 融資事務手数料・保証料

- 繰り上げ返済の条件と手数料

- 団体信用生命保険の内容と費用負担

同じ物件・同じ借入者でも、金融機関によって融資の可否が分かれることは珍しくありません。

また融資が可能な場合でも、金利や融資額に差が出ることがあります。

時間と手間はかかりますが、複数の選択肢を比較することで、より有利な条件での借り入れを実現できる可能性が高まります。

まとめ

- アパートローンは事業用融資であり、物件の収益性や事業計画も審査対象となる

- 審査では完済時年齢・年収・勤続年数・担保評価・返済負担率などが重視される

- 金融機関によって審査基準や条件が異なるため、複数の機関に相談して比較検討することが重要

アパートローンの仕組みや審査基準を正しく理解し、自身の状況に合った資金計画を立てることが、一棟アパート投資を成功に導く第一歩です。

融資の可否や条件は個別の状況によって異なるため、具体的な投資を検討する際には専門家への相談も有効な手段となります。

TSONでは、一棟アパート投資を検討されている会員の方に向けて無料相談を受け付けております。

融資に関する疑問や物件選定のご相談など、ぜひ会員登録のうえお気軽にご相談ください。

【関連記事】

会員限定情報

今だけのチャンスをお見逃しなく!

収支シミュレーションシート

関連記事

-

【事例あり】⼾建て投資の魅⼒とリスクを解説!2024-03-26「少額で不動産投資を始められる」「不動産投資でローンを組みたくない」という人には......

【事例あり】⼾建て投資の魅⼒とリスクを解説!2024-03-26「少額で不動産投資を始められる」「不動産投資でローンを組みたくない」という人には...... -

【不動産投資】主要4タイプのメリット・デメリットと税金の仕組みを解説2024-03-24「不動産投資は税金との戦い」とは多くの不動産投資家が口を揃えていう言葉です。実際......

【不動産投資】主要4タイプのメリット・デメリットと税金の仕組みを解説2024-03-24「不動産投資は税金との戦い」とは多くの不動産投資家が口を揃えていう言葉です。実際...... -

定期借地権の3つの種類とメリット・デメリットを初心者向けに解説2024-03-27不動産投資において、「定期借地権」は触れる機会が少ない権利です。しかし実際に出て......

定期借地権の3つの種類とメリット・デメリットを初心者向けに解説2024-03-27不動産投資において、「定期借地権」は触れる機会が少ない権利です。しかし実際に出て...... -

知らないと怖い?不動産取得にかかる4つの税金と特例措置の適用範囲2024-03-26不動産には取得・保有・売却などさまざまな場面で税金が課されます。そのため、不動産......

知らないと怖い?不動産取得にかかる4つの税金と特例措置の適用範囲2024-03-26不動産には取得・保有・売却などさまざまな場面で税金が課されます。そのため、不動産...... -

【年収500万円】会社員が挑戦!いくらの物件が買える?2025-09-18不動産投資に興味があっても、「自分の年収でどれくらいの物件が買えるのだろう?」と......

【年収500万円】会社員が挑戦!いくらの物件が買える?2025-09-18不動産投資に興味があっても、「自分の年収でどれくらいの物件が買えるのだろう?」と...... -

年収1,000万円では足りない?1〜2億円の一棟アパート投資に必要な『本当の属性』2026-01-121〜2億円規模の一棟アパート投資を検討し始める段階で、多くの方が最初にぶつかるの......

年収1,000万円では足りない?1〜2億円の一棟アパート投資に必要な『本当の属性』2026-01-121〜2億円規模の一棟アパート投資を検討し始める段階で、多くの方が最初にぶつかるの......